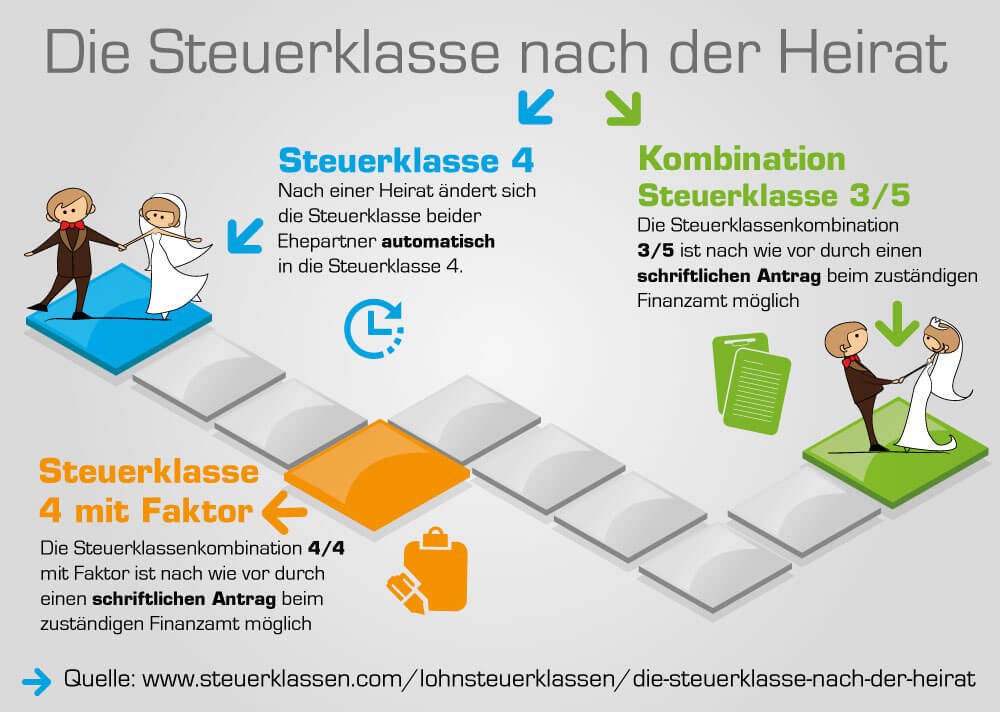

Die Steuerklasse nach der Heirat ist automatisch Steuerklasse 4. Auch wenn ein Ehepartner kein Gehalt erhält, wird man automatisch in die Steuerklasse 4 eingeordnet. Wer in die Steuerklassenkombination 3/5 wechseln möchte, muss dies schriftlich beim Finanzamt beantragen.

Ihre Steuerklasse finden

Ich bin aktuell...

Welche Steuerklassenkombinationen sind nach der Heirat möglich?

Je nachdem, ob beide Ehepartner in etwa gleich viel verdienen oder sich ihre Bruttoverdienste erheblich voneinander unterscheiden, sollten sie nach der Heirat in der automatisch zugewiesenen Steuerklasse 4 verbleiben, das Faktorverfahren beantragen oder in die Kombination 3/5 wechseln.

- Steuerklassen 4/4: bei ähnlichem Einkommen (maximal 10 Prozent Unterschied)

- Steuerklassen 4/4 mit Faktor: bei unterschiedlich hohem Einkommen

- Steuerklassen 3/5: bei deutlich verschiedenem Einkommen (Verhältnis von 60 zu 40 Prozent oder mehr)

Für Ehepaare gibt es nur folgende mögliche Steuerklassenkombinationen: 3/5 und 4/4. 3/5 bietet sich bei unterschiedlichen Verdiensten und 4/4 bei annähernd gleichen Verdiensten an.

Die Steuerklasse 4 sieht pro Person im Jahr 2024 einen Grundfreibetrag in Höhe von 11.604 Euro und einen Kinderfreibetrag in Höhe von 4.656 Euro vor.

Der Kinderfreibetrag ist in Steuerklasse 4 zwar nur halb so hoch wie in den Steuerklassen 1, 2 und 3, er wird jedoch beiden Ehepartnern gleichermaßen zugesprochen, so dass sie in der Gesamtsumme wieder auf 9.312 Euro im Jahr 2024 und pro Kind kommen.

Nicht immer ist ein sofortiger Wechsel in die Steuerklassenkombination 3/5 sinnvoll. Vor dem Steuerklassenwechsel nach einer Heirat sollte man sich Gedanken machen, wie die finanzielle Zukunft aussieht.

Steuerklasse nach der Heirat ändern: Wechselformular und ELStAM

Seitdem das Verfahren "Elektronische Lohnsteuerabzugsmerkmale“ (ELStAM) eingeführt wurde, übermittelt die Meldebehörde nach einer Eheschließung automatisch den geänderten Familienstand und die Identifikationsnummer an die Finanzverwaltung. Voraussetzung dafür ist allerdings, dass beide Eheleute ihren Wohnsitz in Deutschland haben.

Ein weiterer Vorteil von ELStAM ist, dass auch dem Arbeitgeber die Steuerklasse automatisch zum Abruf zur Verfügung gestellt wird.

Szenarien und Rechenbeispiele

Im Folgenden werden drei gängige Szenarien für die Steuerklasse nach der Heirat vorgestellt.

Szenario 1: Ehepartner mit ähnlichem Einkommen

In Deutschland gilt seit einigen Jahren der Grundsatz, dass im Rahmen der Eheschließung die Finanzbehörden informiert werden. Aufgrund dessen erfolgt automatisch die Einordnung der Ehepartner in die neue Lohnsteuerklasse.

Für beide gilt zuerst die Steuerklasse 4, welche im Anschluss individuell angepasst werden kann. Da die Partner jedoch ähnlich viel verdienen, bietet sich ein Verbleib in der Steuerklassenkombination 4/4 an.

Jetzt kostenlos Informieren.

Szenario 2: Ehepartner mit sehr starkem Einkommensunterschied

Zunächst vergibt das Finanzamt nach der Hochzeit für beide Partner automatisch Steuerklasse 4. Um die Abgabenlast positiv zu beeinflussen, kann sich der Wechsel in die Kombination Steuerklasse 3/5 lohnen.

Dieser Wechsel muss beantragt werden. Alternativ besteht die Chance, mit der Steuerklasse 4 mit Faktor zu arbeiten. So können hohe Nachzahlungen oft vermieden werden.

Szenario 3: Trauung erfolgt aufgrund eines gemeinsamen Kinderwunsches

Wird die Ehe während der Schwangerschaft geschlossen, kann ein Wechsel in die Steuerklassenkombination 3/5 die Höhe des Elterngeldes positiv beeinflussen. Da die Höhe von Lohnersatzleistungen wie Elterngeld durch die letzten Nettogehälter bestimmt wird, bietet es sich an, dass der Partner, der Elterngeld beziehen wird, rechtzeitig in die günstigere Steuerklasse 3 wechselt.

Wichtige Fragen zur Steuerklasse nach der Heirat

Verdient ein Ehepartner signifikant mehr, kann er in die Steuerklasse 3 und der andere Ehepartner in die Steuerklasse 5 wechseln.

In der Steuerklasse 3 sind die Lohnabzüge deutlich geringer als in der Steuerklasse 4 oder 5. So wird der Grundfreibetrag in dieser Steuerklasse verdoppelt, während der Grundfreibetrag für Steuerklasse 5 komplett entfällt.

Wenn der gut verdienende Ehepartner Steuerklasse 3 nutzt, kann dies dazu führen, dass das Ehepaar monatlich netto mehr Geld zur Verfügung hat als in Steuerklasse 4. Allerdings wird diese vermeintliche Steuerersparnis bei der Einkommensteuererklärung durch Nachzahlungen wieder relativiert.

Die Steuerklasse 5 ist für den Ehegatten mit dem geringeren Einkommen gedacht. Der Arbeitnehmerpauschbetrag in Höhe von 1.000 Euro, der Sonderausgabenpauschbetrag in Höhe von 36 Euro und der Vorsorgepauschbetrag in individueller Höhe könnten in dieser Steuerklasse unverändert geltend gemacht werden.

Allerdings hat der Ehepartner in der Steuerklasse 5 in der Regel deutlich höhere Lohnabzüge, da es in dieser Steuerklasse weder einen Grundfreibetrag noch einen Kinderfreibetrag gibt.

Ist es zum Beispiel absehbar, dass ein Ehepartner in naher Zukunft Lohnersatzleistungen wie Arbeitslosengeld oder Elterngeld beziehen wird, sollte dies bei der Wahl der Steuerklasse nach der Heirat berücksichtigt werden. Die Lohnersatzleistungen berechnen sich nach dem letzten Nettoeinkommen.

Bei der Steuerklasse 3 ist das Nettoeinkommen höher als bei der Steuerklasse 5. Vor der Geburt eines Kindes kann es sich daher lohnen, vorher in Steuerklasse 3 zu wechseln. Auf diese Weise würde sich das Elterngeld erhöhen.

Einzelnachweise & Quellen

- Finanzverwaltung des Landes Nordrhein-Westfalen: Änderung der Steuerklasse →

- Bundesministerium der Justiz: Einkommensteuergesetz (EStG)§ 38b Lohnsteuerklassen, Zahl der Kinderfreibeträge →

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.