Als Azubi 11.604 Euro steuerfrei im Jahr verdienen?

Auch bei Azubis entscheidet der Familienstand über die Steuerklasse. Die meisten Auszubildenden werden der Steuerklasse 1 zugeordnet. Lohnsteuer fällt hier erst ab einem Verdienst von 11.604 Euro im Jahr an.

Steuerklasse für Azubis berechnen

Auszubildende finden ihre Steuerklasse über den Familienstand heraus. Wer als Auszubildender oder Auszubildende arbeitet und angestellt ist, kann mit unserem Steuerklassenwahltool ganz einfach herausfinden, in welche Steuerklasse er oder sie eingeordnet ist.

Ihre Steuerklasse finden

Ich bin aktuell...

Je nach Steuerklasse fallen unterschiedlich hohe Steuern pro Jahr an, da unterschiedliche Freibeträge genutzt werden können.

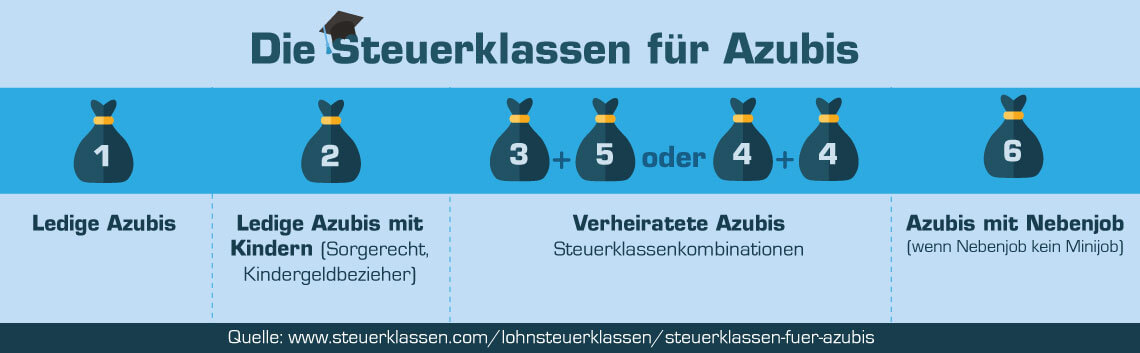

Steuerklassen für Azubis nach Familienstand

Der Familienstand ist entscheidend dafür, nach welcher Steuerklasse ein Azubi veranlagt wird.

- Ledig: Steuerklasse 1

- Verheiratet: Steuerklasse 3 und 5 oder Steuerklasse 4

- Alleinerziehend: Steuerklasse 2

- Nebenjob: Steuerklasse 6

Steuerklasse für ledige Azubis

Wer als Azubi ledig ist und keine Kinder hat, bzw. ein Kind aber kein Anrecht auf das Kindergeld hat, wird Steuerklasse 1 zugeordnet. In dieser Steuerklasse muss erst dann Lohnsteuer gezahlt werden, wenn ein monatlicher Bruttoverdienst von 967 Euro überschritten wird.

Im ersten Ausbildungsjahr wird die monatliche Verdienstgrenze nur selten erreicht. Im zweiten und dritten Ausbildungsjahr ist dies schon öfter der Fall.

Auch wenn Azubis die monatliche Verdienstgrenze unterschreiten, heißt dies noch lange nicht, dass sie gar keine Steuern zahlen müssen. Zusätzliche Einkünfte wie Weihnachts- oder Urlaubsgeld werden dem jährlichen zu versteuernden Bruttoverdienst hinzugerechnet.

Verheiratete Azubis

Ehepaare haben die Möglichkeit, zwischen den Steuerklassenkombinationen 3/5, 4/4 und 4/4 mit Faktor zu wählen. Die Steuerklasse 4 ist dann geeignet, wenn die Gehälter beider Partner nah beeinander liegen.

Wenn der Partner deutlich mehr verdient als der Azubi, kommt die Steuerklassenkombination 3/5 infrage. Dies würde bedeuten, dass der Azubi in der Steuerklasse 5 unter Umständen deutlich mehr Steuern zahlen müsste als es in anderen Steuerklassen der Fall wäre.

Steuerklasse 3

Steuerklasse 3 eignet sich für verheiratete Azubis, die besser verdienen als ihr Ehepartner. Der Partner muss dann Steuerklasse 5 wählen.

Steuerklasse 4

Verheiratete Azubis, die beide in der Ausbildung sind und ungefähr das gleiche verdienen, können beide Steuerklasse 4 wählen.

Steuerklasse 5

Azubis, deren Partner bereits ausgelernt hat und deutlich mehr verdient, können nach Steuerklasse 5 besteuert werden. Der Partner wählt in diesem Fall Steuerklasse 3.

Jetzt kostenlos Informieren.

Auszubildende mit Kindern

Ledige Azubis mit Kind werden in der Regel in die Steuerklasse 2 eingeordnet und können dadurch vom Alleinerziehendenentlastungsbetrag profitieren. Die wichtigste Voraussetzung dafür ist allerdings, dass sie das alleinige Sorgerecht haben oder bei geteiltem Sorgerecht der Partner sind, der das Kindergeld für das Kind bezieht.

Wohnt ein weiterer Erziehungsberechtigter (beispielsweise der neue Partner) im gleichen Haushalt, wird der Auszubildende in Steuerklasse 1 eingeordnet.

Nebenjob zur Ausbildung über 520 Euro (Angestelltentätigkeit)

Ähnlich wie einem ausgebildeten Arbeitnehmer steht es auch einem Azubi frei, zusätzlich zu seiner Ausbildung noch einen oder mehrere Nebenjobs anzunehmen. Für die Aufnahme eines Nebenjobs benötigen Azubis die Erlaubnis ihres Chefs bzw. ihres Ausbildungsbetriebes.

Wer in seinem Nebenjob über 520 Euro verdient oder mehreren Nebenjobs nachgeht, wird für diese Tätigkeit in die Steuerklasse 6 eingeordnet. Für Jobs, die nach Steuerklasse 6 versteuert werden, gibt es keinen Freibetrag. Einkünfte aus dieser Tätigkeit müssen demnach vollständig versteuert werden.

Steuerklassen für Azubis: Häufig gestellte Fragen

Azubis müssen Lohnsteuer zahlen, wenn ihr Einkommen über dem Grundfreibetrag für ihre jeweilige Steuerklasse liegt. Nur wenn das Jahresgehalt diesen Betrag überschreitet oder eine zusätzliche Nebentätigkeit mit Steuerklasse 6 aufgenommen wird, wird Lohnsteuer fällig.

Die Kirchensteuer fällt an, wenn der Azubi einer Religionsgemeinschaft angehört, die ihre Kirchensteuer durch den Staat einziehen lässt. Dies ist nicht nur bei der evangelischen und der katholischen Kirche, sondern auch bei einigen anderen Religionsgemeinschaften der Fall.

In der Regel beträgt die Kirchensteuer 9 Prozent der Lohnsteuer. Eine Ausnahme bilden Bayern und Baden-Württemberg. Dort werden nur 8 Prozent der Lohnsteuer als Kirchensteuer fällig.

Nein. Der Solidaritätszuschlag entfällt seit 2021 für alle, die weniger als 73.000 Euro im Jahr verdienen. Da Auszubildende selten ein Einkommen in dieser Höhe erzielen, müssen Azubis in der Regel keinen Soli mehr zahlen.

Ein Wechsel der Steuerklasse ist in der Regel Ehepaaren und eingetragenen Lebenspartnerschaften vorbehalten. Ist ein Azubi also verheiratet oder lebt in einer gleichgeschlechtlichen Lebensgemeinschaft, kann er gemeinsam mit seinem Partner einen Steuerklassenwechsel beantragen.

Ein solcher Wechsel ist mehrfach im Jahr möglich. Das nötige Formular muss dem Finanzamt vorgelegt werden.

PDF-Formular SteuerklassenwechselDie Möglichkeit des Steuerklassenwechsels haben aber auch alleinerziehende Azubis, sofern sie mit ihrem minderjährigen, kindergeldberechtigten Kind in einem Haushalt leben. Es darf zudem keine weitere volljährige Person dort leben, die als Erziehungsberechtigter fungieren könnte. Alleinerziehende können in die für sie vorteilhaftere Steuerklasse 2 wechseln.

Solange ein Azubi keiner weiteren Tätigkeit nachgeht, besteht in der Regel keine Pflicht zur Abgabe einer Steuererklärung. Es kann sich jedoch lohnen, als Auszubildender eine Einkommenssteuererklärung anzufertigen.

Sobald ein Azubi Lohnsteuer zahlen muss und gleichzeitig mehr als 1.000 Euro Werbungskosten hat, kann er durchaus von der Abgabe einer Steuererklärung profitieren. Als Werbungskosten können beispielsweise Fahrtkosten oder Fachliteratur abgesetzt werden.

Auszubildende haben den Vorteil, dass sie eine vereinfachte Einkommenssteuererklärung abgeben können.

Einzelnachweise

- Familienportal: Steuerentlastungen →

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.