Durch den Wechsel in die Steuerklassenkombination 3/5 können Ehepaare monatlich mehr Nettogehalt erzielen. Dieses zusätzliche Geld muss jedoch nach der Steuererklärung nachgezahlt werden. Unter dem Strich bleibt die Höhe der Steuer also ungefähr gleich.

Dennoch können Paare auf anderen Wegen tatsächlich mehr Netto erzielen, indem sie die Steuerklasse wechseln. Das ist zum Beispiel beim Bezug von Arbeitslosen- oder Elterngeld möglich. Auch Verwitwete oder Alleinerziehende können durch die Wahl der richtigen Steuerklasse von Steuerentlastungen profitieren.

Inhaltsverzeichnis:

- Wann lohnt sich der Wechsel?

- Steuerklassenwechsel beantragen

- Wer kann die Steuerklasse wechseln?

- Steuerklasse wechseln Heirat

- Steuerklasse wechseln Schwangerschaft

- Steuerklasse wechseln Scheidung

- Steuerklasse wechseln Arbeitslosigkeit

- Steuerklasse wechseln Alleinerziehende

- Steuerklasse wechseln Verwitwete

- Häufig gestellte Fragen

Ihre Steuerklasse finden

Ich bin aktuell...

Steuerklasse wechseln - Schritt für Schritt

- Finden Sie heraus, ob ein Wechsel möglich ist: Ein Steuerklassenwechsel ist hauptsächlich für verheiratete Paare möglich.

- Laden Sie den Antrag auf Steuerklassenwechsel herunter.

- Füllen Sie das Antragsformular aus: Ihre persönlichen Daten werden im Abschnitt „A. Allgemeine Angaben“ eingetragen. Im Abschnitt „B. Steuerklassenwechsel / Faktorverfahren“ werden Angaben zum Wechsel abgefragt.

- Das ausgefüllte Formular schicken Sie an das zuständige Finanzamt.

Wann lohnt sich der Steuerklassenwechsel wirklich?

In den folgenden Situationen wird oft ein Steuerklassenwechsel in Erwägung gezogen. Doch in welchen Lebenslagen könnte er sich tatsächlich lohnen?

Heirat

Keine Ersparnis

Nach der Heirat von Steuerklasse 4 in die Steuerklassen 3 und 5 zu wechseln, kann zwar monatlich mehr Netto bringen. Diese vermeintliche Ersparnis muss jedoch nach der Steuererklärung nachgezahlt werden.

Schwangerschaft

Mehr Netto möglich

Das Elterngeld wird anhand des letzten Nettogehalts berechnet. Wechselt der Ehepartner, der nach der Geburt Elterngeld beziehen wird, rechtzeitig in die günstigere Steuerklasse 3, kann das Elterngeld also höher ausfallen.

Scheidung

Keine Ersparnis

Im Trennungsjahr können Paare in Steuerklasse 4/4 oder 3/5 bleiben oder in Steuerklasse 1 wechseln. Auf die tatsächliche Höhe der Steuer am Jahresende wirkt sich das jedoch nicht aus. Der Wechsel beeinflusst nur das monatliche Nettogehalt.

Arbeitslosigkeit

Mehr Netto möglich

Für die Berechnung des Arbeitslosengelds werden die letzten Nettolöhne verwendet. Der Wechsel in Steuerklasse 3 mit mehr monatlichem Netto kann sich also für einen Ehepartner lohnen, wenn in nächster Zeit Arbeitslosigkeit droht.

Alleinerziehende

Mehr Netto möglich

Alleinerziehende können von der Steuerklasse 1 in die Steuerklasse 2 wechseln. So können sie zusätzlich den Entlastungsbetrag für Alleinerziehende in Höhe von 4.260 Euro nutzen.

Verwitwete

Mehr Netto möglich

Nach dem Tod des Partners kann der Witwer oder die Witwe für ein Jahr Steuerklasse 3 behalten, bevor gewechselt werden muss. In der Zeit kann der verwitwete Partner die höheren Freibeträge in Steuerklasse 3 nutzen.

Mehr Netto durch Steuerklassenwechsel?

Finden Sie jetzt heraus, ob sich ein Steuerklassenwechsel für Sie lohnen könnte - kostenlos und in wenigen Klicks.

Mehr Netto?Steuerklassenwechsel beantragen

Für den Wechsel der Steuerklasse müssen Steuerzahler das dafür vorgesehene Formular ausfüllen und an das zuständige Finanzamt schicken. Der beantragte Steuerklassenwechsel wird spätestens im Folgemonat nach der Antragstellung gültig.

Mit dem PDF-Formular zum Steuerklassenwechsel kann beim zuständigen Finanzamt ein Steuerklassenwechsel beantragt werden.

Wer kann die Steuerklasse wechseln?

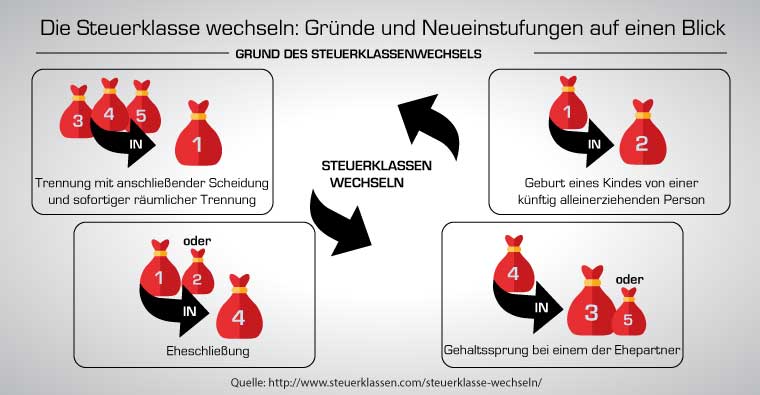

Trennung mit Scheidung und räumlicher Trennung

Bei einer Scheidung erfolgt der Wechsel von Steuerklasse 4, 3 oder 5 in Steuerklasse 1. Lebt ein Ehepaar im sogenannten Trennungsjahr weiterhin zusammen, können die Steuerklassen für diese Zeit beibehalten werden.

Eheschließung

Nach der Eheschließung wechseln Steuerpflichtige von Steuerklasse 1 oder 2 in Steuerklasse 4. Der Steuerklassenwechsel in die Kombination 4/4 erfolgt automatisch. Das Ehepaar hat anschließend die Möglichkeit, die Kombination 3/5 zu wählen. Ein solcher Wechsel muss beantragt werden.

Geburt eines Kindes als alleinerziehende Person

Eine alleinerziehende Person wechselt von Steuerklasse 1 in Steuerklasse 2. Ein solcher Wechsel muss beim Finanzamt beantragt werden. Wenn verheiratete Mütter und Väter schon im Jahr vor der Geburt getrennt gelebt haben, kann die künftigt alleinerziehende Person direkt nach der Geburt den Wechsel beantragen.

Gehaltssprung bei einem der Ehepartner

Wenn ein Ehepartner eine große Gehaltserhöhung erhält, kann von den Steuerklassen 4/4 in die Klassen 3/5 gewechselt werden. Der Wechsel muss beantragt werden und ist sinnvoll, wenn die Einkünfte durch den Gehaltssprung weit auseinandergehen. Kommen die Gehälter hingegen dichter zusammen, kann in die umgekehrte Richtung gewechselt werden.

Nach der Heirat die Steuerklasse wechseln

Nach der Heirat werden alle Ehepaare automatisch in die Steuerklasse 4 eingeordnet. Ehepartner, die beide in etwa gleich verdienen, sollten bei dieser Steuerklassenkombination bleiben.

Verdient ein Ehepartner deutlich mehr, kann es sinnvoll sein, dass sich der Besserverdiener in Lohnsteuerklasse 3 veranlagen lässt, da in dieser Steuerklasse höhere Freibeträge gelten. Der Partner mit dem niedrigeren Einkommen wechselt in Steuerklasse 5, in der es wiederum keine Freibeträge gibt. Eine tatsächliche Steuerersparnis entsteht so jedoch nicht.

Der Wechsel der Steuerklasse resultiert in einem höheren Nettoeinkommen im Monat. Die Partner müssen jedoch die zu wenig gezahlte Steuer am Ende des Jahres mit der Steuererklärung nachzahlen. Verbleiben die Ehepartner in der vermeintlich ungünstigeren Steuerklassenkombination, erhalten sie die zu viel gezahlten Steuern mit der Einkommensteuererklärung rückwirkend zurück.

Steuerklassenwechsel vor der Schwangerschaft

Plant man eine Schwangerschaft, kann sich der Wechsel in die Steuerklassen 3/5 lohnen. Dabei sollte der Partner, der später das Elterngeld bezieht, in die Steuerklasse 3 wechseln, denn das Elterngeld wird auf Basis des letzten Nettoeinkommens berechnet. Da die Steuerklasse 3 die Klasse mit den geringsten Abzügen ist, fällt am Ende auch das Elterngeld höher aus.

Dabei gelten allerdings enge Fristen. Mütter sollten mindestens 7 Monate vor dem Mutterschutz die Steuerklasse wechseln, Väter 7 Monate vor der Geburt.

Steuerklassenwechsel nach der Scheidung

Paare, die sich zu einer Scheidung entschlossen haben, können sich gemeinsam veranlagen lassen, solange diese noch nicht vollzogen ist.

Zwar gelten im Trennungsjahr Ausnahmen, doch wenn man belegen kann, dass man während des Trennungsjahrs immer noch zumindest teilweise zusammengelebt hat, wird auch hier eine gemeinschaftliche Veranlagung vom Finanzamt meistens akzeptiert.

Steuerklasse vor drohender Arbeitslosigkeit wechseln

Droht in näherer Zukunft Arbeitslosigkeit, bietet es sich an, in eine günstigere Steuerklasse zu wechseln. Der in Zukunft arbeitslose Partner wechselt demnach in die Steuerklasse 3 und der andere Partner in Steuerklasse 5 - unabhängig davon, wer das höhere Gehalt bekommt.

Das Arbeitslosengeld wird basierend auf dem letzten Nettoeinkommen berechnet. Wechselt man rechtzeitig in eine Steuerklasse mit weniger Abzügen, kann man somit das Nettoeinkommen und folglich auch das Arbeitslosengeld etwas erhöhen.

Als Alleinerziehender die Steuerklasse wechseln

Alleinerziehende werden in der Regel in Steuerklasse 2 eingeordnet. Es muss jedoch die Voraussetzung erfüllt sein, dass sie mindestens ein minderjähriges und im gleichen Haushalt lebendes Kind betreuen. Des Weiteren darf die alleinerziehende Person mit keinem anderen Erwachsenen eine gemeinsame Haushaltsführung haben.

Für Arbeitnehmer in Steuerklasse 2 findet der Entlastungsbetrag für Alleinerziehende (§ 24b) in Höhe von 4.260 Euro Berücksichtigung. Dadurch fallen deutlich weniger Steuern für die betroffenen Personen an.

Wer in die Steuerklasse 2 wechseln möchte, muss beim zuständigen Finanzamt einen Wechsel beantragen. Dafür steht dem Arbeitnehmer ein Formular zur Verfügung, das direkt beim zuständigen Finanzamt, per Post oder auch per Mail eingereicht werden kann.

Steuerklassenwechsel bei Tod des Partners

Der Staat hilft einer Witwe bzw. einem Witwer nach dem Tod des Ehepartners, indem er eine besondere Einstufung der Steuerklasse vornimmt. Verwitwete werden für das Jahr, in dem der Partner verstorben ist, sowie für das darauffolgende Jahr in die Steuerklasse 3 eingestuft. Der Vorteil dabei: In der Steuerklasse 3 erhält die Witwe bzw. der Witwer die höchsten Steuerfreibeträge.

Endet die Zeit in Steuerklasse 3, wird die verwitwete Person in die Steuerklasse 1 eingestuft. Sie verliert folglich ihre Privilegien und wird als eine ledige Person betrachtet. Jedoch gibt es hier auch Ausnahmen: Wer minderjährige, im Haushalt lebende Kinder hat oder als Witwe bzw. Witwer eine neue Ehe eingeht, wird nicht in Steuerklasse 1, sondern in Steuerklasse 2 bzw. 4 einsortiert.

Die Einordnung des Hinterbliebenen in Steuerklasse 3 erfolgt automatisch. Die Meldeämter übermitteln den Zeitpunkt des Todes an die Datenbank der Finanzverwaltung.

Häufig gestellte Fragen zum Steuerklassenwechsel

Es gibt Situationen, in denen es sinnvoll ist, einen Wechsel der Lohnsteuerklasse zumindest in Erwägung zu ziehen. Zum Beispiel kann es sich anbieten, die Steuerklasse zu wechseln, wenn man verheiratet ist und einer der Partner in Zukunft Lohnersatzleistungen wie Arbeitslosen-, Kurzarbeiter- oder Elterngeld beziehen wird. Dieser wählt in diesem Fall die Steuerklasse 3. Für Alleinerziehende bietet sich ein Wechsel in die Steuerklasse 2 an.

Nein, das Nettoeinkommen wird durch einen Wechsel der Steuerklasse nicht grundsätzlich höher. Der Wechsel in eine andere Steuerklasse kann zwar zu einem höheren monatlichen Nettoeinkommen verhelfen, im Rahmen einer Einkommensteuererklärung am Jahresende wird dies jedoch wieder ausgeglichen. Vor allem in der Steuerklassenkombination 3/5 sind Steuernachzahlungen sehr häufig.

Die automatische Einstufung eines Ehepaares ist für beide Partner die Steuerklasse 4. Der Gesetzgeber hat jedoch erlaubt, dass Ehepaare auch die Steuerklassenkombination 4/4 mit Faktor wählen können. Hiermit soll erreicht werden, dass die zu zahlende Steuer in einem besseren Verhältnis zum tatsächlichen Einkommen steht: Wer mehr verdient, zahlt mehr, wer weniger verdient, zahlt weniger.

Verdient ein Ehegatte deutlich mehr als der andere, kann ein Wechseln hin zu der Steuerklassenkombination 3 und 5 in Erwägung gezogen werden. Der Partner mit dem höheren Einkommen wählt die Klasse 3, der andere Steuerklasse 5.

Auf das höhere Gehalt wird dann ein geringerer Steuersatz angewendet, was für den Partner mit der Steuerklasse 3 zu einem größeren monatlichen Nettoeinkommen führt. Der Ehegatte in Steuerklasse 5 hat hingegen sehr hohe Abzüge.

In Verbindung mit Steuerklasse 3 kann das Paar jedoch insgesamt ein höheres monatliches Nettogehalt erhalten. Dieser Vorteil wird nach der Einkommensteuererklärung jedoch in Form von Nachzahlungen wieder ausgeglichen.

Die Wahl der Steuerklasse 3/5 hat den Nachteil, dass diese Paare in jedem Fall eine Steuererklärung am Jahresende abgeben müssen. Bei der Klassenkombination 4/4 ist das nicht zwangsläufig erforderlich. Die Abgabe der Steuererklärung ermöglicht es dem Finanzamt, durch die Addition der beiden Einkommen und die Anwendung des Ehegattensplittings eventuell zu wenig gezahlte Steuern nachzufordern. Die Erfahrung hat gezeigt, dass bei der Steuerklasse 3/5 fast immer eine Steuernachzahlung erfolgt.

Der Wechsel lohnt sich nur dann, wenn der Einkommensunterschied zwischen den beiden Partnern mindestens 40/60 Prozent beträgt.

Der Steuerklassenwechsel kann jedoch auch aus einem anderen Grund wichtig sein. Dadurch, dass sich bei einem Arbeitnehmer das Nettoeinkommen erhöht, hat er den Vorteil, dass bei staatlichen Zahlungen, die auf dem Nettoeinkommen beruhen, eine höhere Zahlung erzielt wird.

Ja, der Wechsel der Steuerklasse kann sich auf das Elterngeld auswirken. Man kann einen Vorteil erzielen, wenn man rechtzeitig aus der Steuerklassenkombination 4/4 in die Steuerklassenkombination 3/5 wechselt bzw. Die Steuerklassen 3 und 5 tauscht. Derjenige, der das Elterngeld bezieht, erhält die Steuerklasse 3.

Wer die Fristen einhalten kann, für den lohnt sich dieser Wechsel, da das Elterngeld aufgrund des Nettoeinkommens der zurückliegenden 12 Monate berechnet wird.

Ja, die Höhe des Arbeitslosengeldes ändert sich nach einem Wechsel. Da das Arbeitslosengeld anhand des letzten Nettogehalts berechnet wird, fällt es höher aus, wenn die arbeitslose Person vor der Arbeitslosigkeit der Steuerklasse 3 angehörte.

Es wird vor dem Antrag auf einen Wechsel der Steuerklasse dringend empfohlen, sich direkt an das Arbeitsamt zu wenden, und um Klärung zu bitten. Auf diese Weise können Probleme, die durch einen Wechsel der Steuerklasse während einer bestehenden Arbeitslosigkeit entstehen können, vermieden werden.

Ehepaare und eingetragene Lebensgemeinschaften können die Steuerklassen wechseln. Zudem können Personen, die alleinerziehend sind und Anrecht auf Kindergeld haben, in eine andere Klasse wechseln.

Was Steuerklassen.com ausmacht

Staatl. Quellen

Staatliche Quellen als Grundlage unserer Texte

Gehaltsdaten

Eigene Gehaltsdatenbanken mit über 1.000 Berufen

Rechner

Interne Entwicklung von Online-Rechnern

Einzelnachweise & Quellen

- Bundesministerium für Finanzen: Merkblatt zur Steuerklassenwahl →

- Familienportal: Steuerentlastungen →

- Familienportal: Trennung →

- Bundesministerium der Justiz: Einkommensteuergesetz (EStG) § 39 Lohnsteuerabzugsmerkmale →

- Finanzverwaltung des Landes Nordrhein-Westfalen: Todesfall - Witwen/Witwer und Waisen →

- Bundesministerium der Justiz: Einkommensteuergesetz (EStG) § 38b Lohnsteuerklassen, Zahl der Kinderfreibeträge →

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.