Die richtige Steuerklasse für Rentner richtet sich nach dem Familienstand. Verheiratete Rentner können entweder in Lohnsteuerklasse 3 oder 5 eingeordnet werden oder gemeinsam die Steuerklasse 4 wählen. Alleinstehende Rentner werden im Normalfall nach den Regeln der Lohnsteuerklasse 1 veranlagt.

Ihre Steuerklasse finden

Ich bin aktuell...

Steuerklassen für Rentner im Überblick

In Deutschland leben 17,5 Millionen Menschen, die über 65 Jahre alt sind. Das sind ca. 21 Prozent der gesamten Bevölkerung.

- 21 Prozent der Gesamtbevölkerung sind über 65 Jahre alt

- 79 Prozent der Gesamtbevölkerung in Deutschland sind unter 65 Jahre alt

Nach welcher Steuerklasse sie besteuert werden, hängt von der persönlichen Situation beziehungsweise dem Familienstand ab:

- Unverheiratet: Steuerklasse 1

- Verwitwet: Steuerklasse 3 im Jahr des Todes des Partners und im Folgejahr, danach Steuerklasse 1

- Verheiratet: Steuerklasse 3, 4 oder 5, je nach Einkünften des Partners

- Nebenerwerb (über 520 Euro): Steuerklasse 6

Steuerklasse für verheiratete Rentner

Auch für verheiratete Rentner gibt es keine gesonderten Steuerklassen. Ähnlich wie die meisten Arbeitnehmer müssen sich auch verheiratete Rentner auf eine der beiden Steuerklassenkombinationen 4/4 oder 3/5 festlegen.

Die Steuerklassenkombination 3/5 ist insbesondere dann als Steuerklasse geeignet, wenn einer der beiden Ehepartner noch berufstätig ist und sehr gut verdient. Er kann dann die Steuerklasse 3 nutzen, während der andere Ehepartner in die Steuerklasse 5 eingeordnet wird. Sind hingegen beide Ehepartner bereits im Ruhestand und haben ein ähnliches Einkommen, bietet sich für beide die Steuerklasse 4 an.

Steuerklasse für alleinstehende Rentner

Unabhängig davon, ob ein alleinstehender Rentner ledig, geschieden oder verwitwet ist, wird er in den meisten Fällen in die Steuerklasse 1 eingeordnet. Eine Ausnahme besteht lediglich dann, wenn der Ehepartner erst kürzlich verstorben ist und seit seinem Tod weniger als zwei Jahre vergangen sind. In diesem Falle ist die Steuerklasse 3 die gültige Klasse für Rentner.

Grundsätzlich sollte jeder Rentner wissen, dass nicht nur Arbeitseinkommen, sondern auch die Rente steuerpflichtig ist. Dies gilt allerdings nur dann, wenn die Rente so hoch ist, dass sie den gesetzlich festgelegten Freibetrag überschreitet.

Nimmt ein Rentner einen Nebenjob auf, sind die daraus erzielten Einkünfte immer dann steuerfrei, wenn es sich um eine geringfügige Beschäftigung mit einem Bruttoverdienst von bis zu 520 Euro pro Monat handelt. Übersteigt der Zuverdienst die 520 Euro Marke, muss er nach Steuerklasse 6 versteuert werden.

Jetzt kostenlos Informieren.

Steuerfreibetrag für Rentner

Je nachdem, welche Steuerklasse für Rentner gewählt wird, gelten dafür verschiedene Freibeträge. Diese Freibeträge unterscheiden sich jedoch bei einer Steuerklasse für Rentner grundsätzlich von den Freibeträgen, die für Arbeitnehmer gültig sind.

In den Steuerklassen 1, 2 und 4 gelten für Rentner höhere Grundfreibeträge als bei den meisten Arbeitnehmern. Diese Sonderregelungen beziehen sich jedoch nur auf die Rente und nicht auf eventuelle zusätzliche Arbeitseinkommen. In der Steuerklasse 3 kann der Grundfreibetrag noch einmal verdoppelt werden. Die Steuerklassen 5 und 6 verfügen hingegen über keinen Grundfreibetrag.

Wer als Rentner einen oder mehrere Nebenjobs aufnehmen möchte, sollte nicht nur auf die passende Steuerklasse für Rentner achten, sondern auch berücksichtigen, dass die Nebeneinkünfte eventuell auf den laufenden Rentenbezug angerechnet werden.

Insbesondere bei einer Einstufung in die Steuerklasse 6 kann es deshalb passieren, dass sich eine Arbeitsaufnahme finanziell kaum lohnt. Hier sollte jeder Rentner die Vor- und Nachteile genau abwägen und erst dann eine Entscheidung treffen.

Rente in der Steuererklärung vermerken

Renten aus den gesetzlichen Alterssicherungssystemen werden in der Anlage R eingetragen. Genauer gesagt: Die Rente muss auf der Vorderseite der Anlage R in Zeile 4 ff vermerkt werden. Anzugeben ist der Jahresbruttorentenbetrag.

Einkünfte aus privaten Rentenversicherungen werden ebenfalls auf der Vorderseite der Anlage R eingetragen. Dafür vorgesehen ist die Zeile 14 ff. Auf der Rückseite sind Leistungen aus der betrieblichen Altersversorgung sowie Leistungen aus Altersvorsorgeverträgen zu verzeichnen.

Rechenbeispiele für die Rentenberechnung

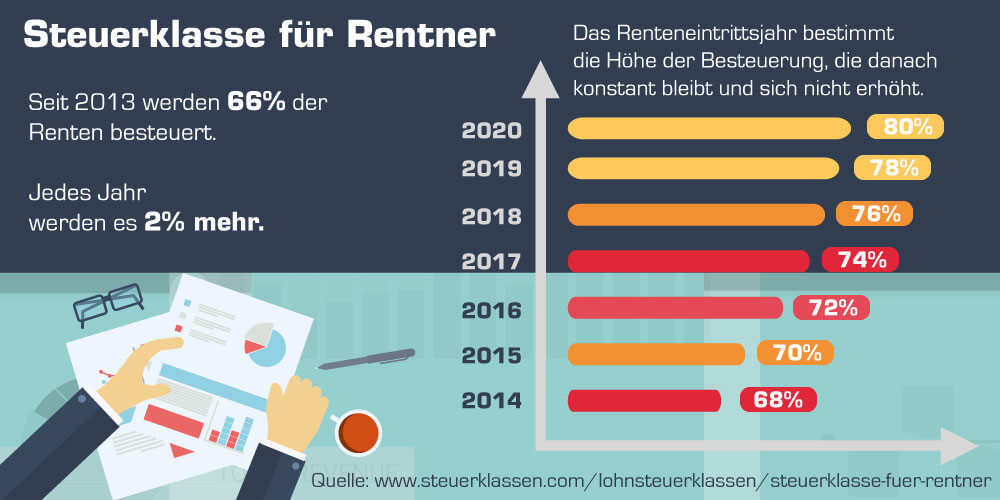

Wie hoch die jeweilige Rente ausfällt, hängt vom Renteneintrittsjahr ab. Derzeit müssen 83% der Rente versteuert werden. Von Jahr zu Jahr steigt diese Zahl um 2 %. Der Prozentsatz, der bei Renteneintritt galt, bleibt jedoch konstant.

Häufige Fragen rund um die Steuerklasse für Rentner

Die Rentenbesteuerung gilt sowohl für Renten aus einer betrieblichen Altersversorgung als auch für Renten, die aus der gesetzlichen Rentenversicherung stammen, sowie für private Renten.

Von der Neuregelung, die am 1.1.2005 in Kraft trat, sind grundsätzlich sämtliche Leistungen aus der gesetzlichen Rentenversicherung und den landwirtschaftlichen und berufsständischen Versorgungswerken betroffen.

Ebenfalls unterliegen der nachgelagerten Besteuerung alle Renten, die aus einer privaten kapitalgedeckten Lebensversicherung stammen. Hierunter fällt zum Beispiel die Rürup Rente. Auch Waisenrenten und Witwenrenten sind von der Besteuerung betroffen.

Seit 2005 werden auch Renten besteuert. Das bedeutet, Personen, die spätestens im Dezember 2005 Rentner wurden, müssen 50 % ihrer Bruttorente versteuern. Seitdem hat sich der Steuersatz jährlich gesteigert. Ab 2040 müssen Rentner ihre Rente komplett versteuern. Der Steuerprozentsatz, der bei Renteneintritt festgesetzt wurde, bleibt das restliche Leben lang konstant. Dieser Steuersatz markiert darüber hinaus die Steuerfreigrenze.

Bei Eintritt in den Rentenstand wird ein Steuerfreibetrag festgelegt. Dieser gilt ebenso wie der Steuerprozentsatz bis zum Tod und wird über den Todesfall hinaus auch für etwaige Hinterbliebene in Bezug auf Witwenrente oder Waisenrente angewandt.

Der Steuerfreibetrag wird anhand der prozentualen Entwicklung des Besteuerungsanteils einmalig festgelegt. Er beträgt zum Beispiel 50 % für diejenigen, die im Jahr 2005 in Rente gegangen sind bzw. 36 % für alle, die 2012 in Ruhestand gegangen sind.

Bezieht ein Rentner ausschließlich Einkünfte, bei denen kein Lohnsteuerabzug vorgenommen wird, muss auch keine Steuererklärung abgegeben werden, solange die Summe der Einkünfte den Grundfreibetrag nicht übersteigt.

Wer hingegen zusätzliche Einnahmen wie beispielsweise einen Arbeitslohn hat, von dem Steuern abgezogen werden, ist in der Regel zur Abgabe einer Einkommenssteuererklärung verpflichtet.

Und zwar immer dann, wenn die positive Summe der weiteren Einkünfte mehr als 410 Euro beträgt.

Einzelnachweise und Quellen

- Deutsche Rentenverischerung: Wie Renten besteuert werden →

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.