In Deutschland müssen Erbschaften grundsätzlich versteuert werden: Das muss aber nicht immer der Fall sein, denn es gelten goßzügige Steuerfreibeträge und Sonderregelungen, die es Verwandten des Verstorbenen ermöglichen, steuerfrei zu erben.

Doch auch, wer Erbschaftsteuern zahlen müsste, kann diese unter gewissen Umständen behalten, denn das Finanzamt muss den Betrag innerhalb einer bestimmten Frist einfordern.

Erbschaftssteuerrechner 2024

Erbschaftssteuer berechnen!

Allgemeines zur Verjährung der Erbschaftsteuer

Im Falle eines Erbes muss das Finanzamt umgehend darüber informiert werden. In der Regel prüft das zuständige Finanzamt, ob das Erbe der Steuerpflicht unterliegt. Sollte das zutreffen, muss innerhalb einer Frist, der Erbe dazu aufgefordert werden, die Steuer zu entrichten. Sollte das Finanzamt innerhalb von vier Jahren versäumen, die Erbschaftsteuer einzufordern, tritt die Verjährung ein und der Anspruch des Staates erlischt.

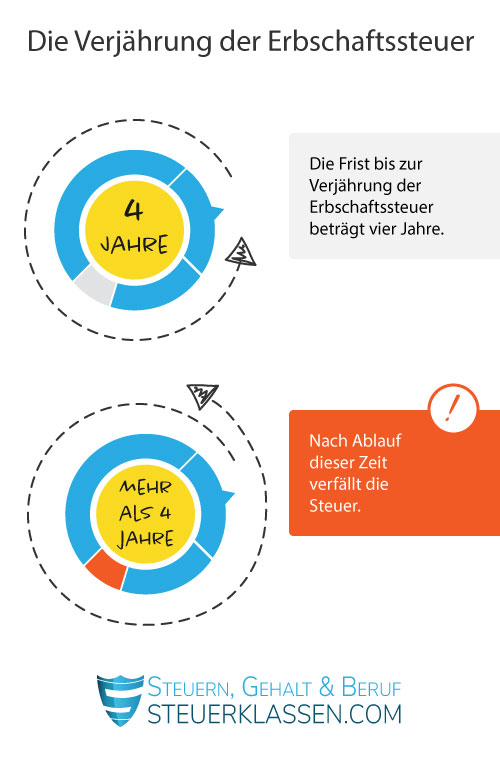

Die Frist bis zur Verjährung der Erbschaftssteuer beträgt vier Jahre. Nach Ablauf dieser Zeit verfällt die Steuer.

Regelungen zur Verjährungsfrist

Bei der Verjährung müssen einige Regelungen beachtet werden: Die Frist beginnt nämlich nicht am geichen Tag, an dem geerbt wird. Grundsätzlich beginnt die Frist bis zur Verjährung der Erbschaftsteuer mit dem Ende des gleichen Kalenderjahres. Bei einer Erbschaft von August 2010, endet die Frist beispielsweise Neujahr 2015.

Der Fristablauf startet nicht, wenn der Erbe noch gar nichts von seiner Erbschaft weiß. Wenn er es erfährt beginnt der Fristablauf ebenfalls erst mit dem Ende des Kalenderjahres. Auch das Finanzamt muss von der Erbschaft in irgendeiner Weise erfahren haben. Der Fristablauf beginnt bis zur Verjährung der Erbschaftssteuer also erst, wenn der Erbe und das Finanzamt von der Erbschaft wissen und das jeweilige Kalenderjahr abgelaufen ist.

Bei Unsicherheiten empfiehlt es sich, einen Fachmann zu konsultieren, der zuverlässig überprüfen kann, ob die Verjährung bereits eingesetzt hat.

Könnte das Finanzamt in diesem Zusammenhang behaupten, es hätte nichts vom Erbfall gewusst? Im Grunde ist das nicht möglich, denn der Erbe ist selbst dazu verpflichtet, den Erbfall zu melden. In der Regel erhält das Finanzamt die Informationen auch von anderer Seite.

Jetzt kostenlos Informieren.

Wie erfährt das Finanzamt vom Erbe?

Durch die gesetzlich festgelegten Anzeigepflichten bleibt dem Finanzamt ein Erbfall nie verborgen.

Banken

Laut §33 ErStG gehören Banken zu den sogenannten Vermögensverwaltern. Damit unterliegen sie der Pflicht spätestens einen Monat nach Kenntnissnahme des Sterbefalls das Finanzamt über sämtliche

- Kontoguthaben

- Einlagen

- Wertpapiere

- und andere Vermögenswerte

zu informieren.

Das Finanzamt erfährt auch direkt über die Bank, wenn der Erbe sich Gelder des Erblassers ausbezahlen lässt.

Gerichte, Behörden, Notare

Nach §34 des Erbschaftsteuer- und Schenkungsteuergesetzes müssen auch Gerichte, Behörden, Beamte und Notare das zuständige Finanzamt schriftlich über alle wichtigen Belange informieren, die im Zusammenhang mit der Erbschaft stehen. Dazu gehören:

- Beurkundungen, Zeugnisse, Anordungen

- Erteilung von Erbscheinen, Europäischen Nachlasszeugnissen, Testamentsvollstreckerzeugnisse, Zeugnisse über die Fortsetzung der Gütergemeinschaft, Anordnung von Nachlaßpflegschaften und Nachlaßverwaltungen

- abgewickelte Erbauseinandersetzungen, beurkundete Vereinbarungen der Gütergemeinschaft, beurkundete Schenkungen und Zweckzuwendungen

Erben, Vermächtnisnehmer, Pflichtteilsberechtigte

Nach §30 des Erbschaftsteuer- und Schenkungsgesetzes ist jeder der Erbschaftsteuer unterliegende Erwerb vom Erwerber (Erbe, Vermächtnisteilnehmer, Pflichtteilsberechtigte) binnen einer Frist von drei Monaten dem zuständigen Finanzamt schriftlich mitzuteilen.

Steuerhinterziehung

Bei Hinterziehung der Erbschaftsteuer wird die Verjährungsfrist erhöht. Zusätzlich können zur Erbschaftssteuer Strafgelder fällig werden. Wer das Finanzamt nicht über sein Erbe informiert oder falsche Angaben macht, um weniger oder gar keine Steuern zu zahlen, kann sich der Steuerhinterziehung strafbar machen!

Die wichtigsten Fakten zur Verjährung der Erbschaftsteuer

Ein Erbe über dem Freibetrag muss in Deutschland immer versteuert werden. Der Erbe muss das Finanzamt immer über den Erbfall informieren.

Ist das Erbe tatsächlich steuerpflichtig, muss das Finanzamt innerhalb einer Frist die Steuerzahlung vom Erbe einfordern. Verstreicht diese Frist kann die Ersbchaftsteuer verjähren.

Die Frist für die Verjährung der Erbschaftsteuer beginnt erst, wenn der Erbe und das Finanzamt von der Erbschaft wissen, und beträgt vier Jahre.

Häufigste Fragen zur Verjährung der Erbschaftsteuer

Ab dem Zeitpunkt, wenn der Erbe und das Finanzamt über das Erbe erfahren, müssen vier Jahre vergehen, damit die Erbschaftsteuer verjährt. Wenn das Finanzamt innerhalb dieser Zeit, nicht die Erbschaftsteuer eingefordert hat, verfällt sein Anspruch darauf.

Grundsätzlich beibt dem Finanzamt durch die gesetzlich geregelten Anzeigepflichten nie verborgen, wenn ein Erbfall vorliegt. Auch der Erbe selbst ist dazu verpflichtet, das Finanzamt über den Erbfall zu informieren. Sollte der Erbe die Erbschaft gegenüber dem Finanzamt nicht angezeigt haben, liegt bereits der Versuch einer Steuerhinterziehung vor.

Trotzdem kann es beim Finanzamt zu Fehlern und Lücken im System kommen, sodass die Einforderung der Erbschaftsteuer versäumt wird. Dann hat der Erbe Glück und muss nach Ablauf der Frist keine Steuer entrichten.

Das könnte Sie auch interessieren:

Einzelnachweise & Quellen

- Bundesministerium der Justiz: Festsetzungsfrist →

- Bundesministerium der Justiz: Beginn der Festsetzungsfrist →

- Bundesministerium der Justiz: Verjährungsfrist →

- Bundesministerium der Justiz: Steuerhinterziehung →

- Bundesministerium der Justiz: Anzeigepflicht der Gerichte, Behörden, Beamten und Notare →

- Bundesministerium der Justiz: Anzeige des Erwerbs →

- Bundesministerium der Justiz: Erbschaftsteuer-Durchführungsverordnung →

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.