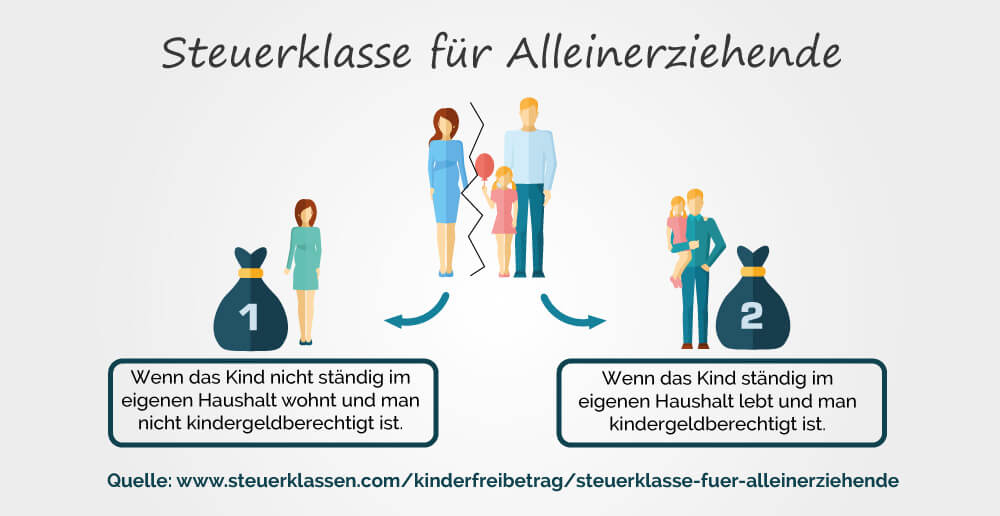

Für Alleinerziehende kommen die Steuerklasse 1 oder die Steuerklasse 2 in Frage. Zu den Alleinerziehenden zählen ledige, getrennt lebende, geschiedene oder verwitwete Personen, die mindestens ein Kind versorgen. Die Steuerklasse für Alleinerziehende wird vom Wohnsitz des Kindes beeinflusst.

Welche Steuerklasse für Alleinerziehende?

Steuerklasse 2 für Alleinerziehende

Fast alle alleinerziehenden Mütter oder Väter, die das Sorgerecht für ihre minderjährigen Kinder haben, werden in die Steuerklasse 2 eingeordnet. Dies hat für sie eine ganze Reihe von Vorteilen: Dabei wäre in erster Linie der Alleinerziehendenentlastungsbetrag in Höhe von 4.260 Euro zu nennen, der zusätzlich zu den anderen steuerlichen Vergünstigungen für Alleinerziehende in Anspruch genommen werden kann.

Sofern mehrere Kinder im eigenen Haushalt leben, kann der Alleinerziehendenentlastungsbetrag für jedes Kind geltend gemacht werden. Für jedes weitere Kind wächst der Freibetrag sogar noch um zusätzliche 240 Euro.

Steuerklasse 1 für Alleinerziehende

In die Steuerklasse 1 werden alle alleinstehenden Personen eingeordnet, die nicht die Voraussetzungen für die Steuerklasse 2 erfüllen. Dies ist z.B. der Fall, wenn das Kind nicht ständig bei der Person wohnt und die Person auch nicht kindergeldberechtigt ist.

Die Steuerklasse 1 ist in erster Linie dadurch gekennzeichnet, dass hier kein Alleinerziehendenentlastungsbetrag existiert und dass die betreffenden Personen lediglich einen Kinderfreibetrag in Höhe von 9.312 Euro und einen Grundfreibetrag in Höhe von 11.604 Euro pro Jahr geltend machen können.

- Neben dem Alleinerziehendenentlastungsbetrag gibt es in der Steuerklasse 1 einen

- jährlichen Arbeitnehmerpauschbetrag in Höhe von 1.000 Euro

- Sonderausgabenpauschbetrag in Höhe von 36 Euro

- Vorsorgeausgabenpauschbetrag (Höhe von Bruttoverdienst abhängig)

Auch eingetragene Lebenspartnerschaften wurden bis 2013 oftmals noch so behandelt, als wären sie Singles. Dies galt auch für Alleinerziehende. Seit 2014 werden eingetragene Lebenspartnerschaften steuerrechtlich allerdings wie Ehen behandelt.

Alleinerziehende und Steuerklassenwechsel nach Heirat

Sobald eine alleinerziehende Person wieder heiratet, fallen die Grundlagen für eine Einordnung in die Steuerklasse 1 oder die Steuerklasse 2 gänzlich fort.

Nach der Heirat könnten die Eheleute selbst entscheiden, ob sie die Steuerklassenkombination 4/4 oder 3/5 wählen möchten. Die Kinderfreibeträge blieben trotzdem erhalten, würden jedoch der Steuerklasse entsprechend angepasst.

Jetzt kostenlos Informieren.

Häufig gestellte Fragen

Generell richtet sich die Höhe der Abzüge in Steuerklasse 1 nach der Höhe des Einkommens. Daher sind konkrete Aussagen schwierig. Neben der Lohnsteuer, die auf Basis des Lohnsteuertarifs ermittelt wird, kommen Sozialabgaben zum Abzug.

Dazu gehören:

- Pflegeversicherung

- Krankenversicherung

- Arbeitslosenversicherung

- Rentenversicherung.

Auf Basis der verschiedenen Abzüge muss man als Steuerpflichtiger mit 30 – 40 Prozent Differenz rechnen.

Prinzipiell fallen auch in Steuerklasse 2 die bekannten Abzüge an. Diese sind – neben der Lohn- und Kirchensteuer – der Solidaritätszuschlag und:

- Krankenversicherung

- Pflegeversicherung

- Arbeitslosenversicherung

- Rentenversicherung.

Aber: In der Steuerklasse 2 greift eine Besonderheit – der Entlastungsbetrag für Alleinerziehende. Damit vermindert sich die Berechnungsgrundlage für die Bemessung der Abzüge in der Steuerklasse.

Alleinstehende müssen den Klassenwechsel in Steuerklasse 2 beantragen.

Hierfür sind entsprechende Formulare beim Finanzamt einzureichen – und zwar die Versicherung zum Entlastungsbetrag für Alleinerziehende bzw. der vereinfachte Antrag auf Lohnsteuer-Ermäßigung.

Abrufbar sind die Formulare unter anderem über das Formular-Management-System der Verwaltungsstelle des Bundesministeriums für Finanzen. Oder sie werden über die Finanzämter zur Verfügung gestellt.

Steuerklasse 2 gilt allgemein als die Klasse für Alleinerziehende mit Kind. Sobald das Kind die Volljährigkeit erreicht, entfallen die Voraussetzungen für den Entlastungsbetrag nicht sofort. Letzterer ist an den Kinderfreibetrag bzw. den Kindergeldbezug gekoppelt.

Während der Ausbildung des Kindes ist damit auch weiterhin eine Inanspruchnahme des Entlastungsbetrags möglich. Ausnahme: Der Anspruch entfällt, wenn sich ein weiterer Erwachsener an der Haushaltsführung beteiligt.

Gerade Alleinerziehende, bei denen das Geld oftmals knapp ist, äußern verstärkt den Wunsch, im Rahmen ihrer zeitlichen Möglichkeiten einen zweiten oder dritten Job anzunehmen.

Hierbei müssten Sie aber damit rechnen, dass Sie in die Steuerklasse 6 eingeordnet werden, was unter anderem zur Folge hätte, dass sie erheblich mehr Steuern als in der Steuerklasse 1 oder der Steuerklasse 2 zahlen müssten.

Kinderfreibeträge fallen in der Steuerklasse 6 komplett weg. Das Gleiche gilt auch für die Grundfreibeträge sowie für alle anderen Freibeträge.

Einzelnachweise

- Familienportal: Steuerentlastungen →

- Bundesministerium für Familie, Frauen, Senioren und Jugend: Kindergeld für Alleinerziehende→

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.