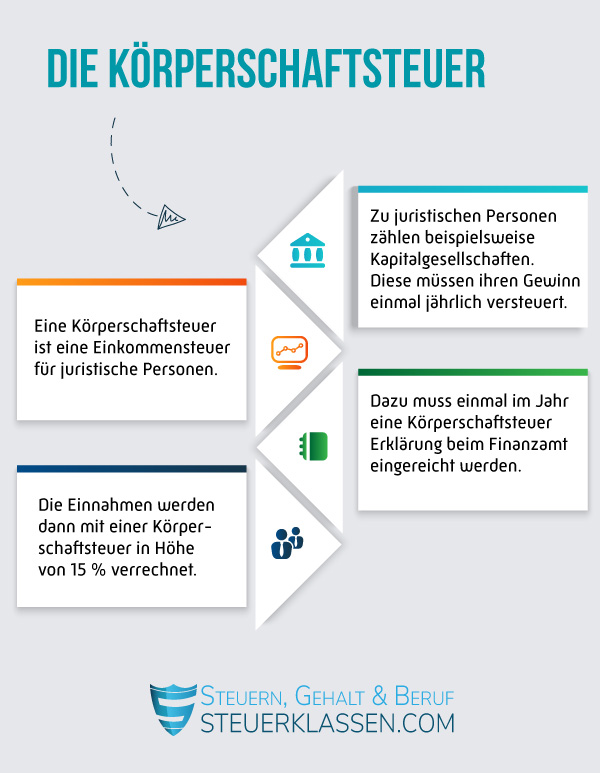

Eine Körperschaftsteuer ist eine Einkommensteuer für juristische Personen.

Zu juristischen Personen zählen beispielsweise Kapitalgesellschaften. Diese müssen ihren Gewinn einmal jährlich versteuert.

Die Einnahmen werden dann mit einer Körperschaftsteuer in Höhe von 15 % verrechnet.

Dazu muss einmal im Jahr eine Körperschaftsteuer Erklärung beim Finanzamt eingereicht werden.

Allgemeines zur Körperschaftsteuer

Die Körperschaftsteuer ist eine Art Einkommensteuer, die juristische Personen entrichten müssen. Jene juristischen Personen müssen diese Steuer auf alle ihre erzielten Erträge leisten.

Zu den sogenannten juristischen Personen zählen Kapitalgesellschaften, Vereine oder Genossenschaften.

Die Körperschaftsteuer beträgt derzeit 15 % des Einkommens. Es muss einmal jährlich eine eigene Körperschaftsteuererklärung beim Finanzamt eingereicht werden.

Jetzt kostenlos Informieren.

Nicht alle Körperschaften sind steuerpflichtig

Doch nicht alle Körperschaften sind steuerpflichtig. Ausgenommen von dieser Steuer sind alle politischen Parteien, kirchlichen oder mildtätigen Zielen verpflichtete Körperschaften sowie bundeseigene Unternehmen.

Das gesetzliche Fundament für die Erhebung der Körperschaftssteuer ist im Körperschaftsteuergesetz (kurz KStG) geregelt. Es fußt im Wesentlichen auf dem Einkommensteuergesetz. Zusammen mit der Durchführungsverordnung bildet es die gesetzliche Grundlage.

Unbeschränkte Körperschaftsteuerpflicht

Die unbeschränkte Körperschaftsteuerpflicht erstreckt sich auf sämtliche Einkünfte. Davon betroffen sind alle Körperschaften - gemäß § 1 Abs. 1 KStG-, die ihren Sitz im Inland haben. Inländische Körperschaften sind grundsätzlich vollständig steuerpflichtig.

Beschränkte Körperschaftsteuerpflicht

Hat eine Körperschaft im Inland weder ihre Geschäftsleitung noch ihren Firmensitz, ist sie nur beschränkt steuerpflichtig. Dazu müssen inländische Einkünfte erzielt werden, auf die eben eine Körperschaftsteuer erhoben wird. Dabei ist zu beachten, dass eine Doppelbesteuerung vom Ansässigkeitsstaat und dem Land, in dem Einkünfte erzielt werden, vermieden wird.

Mitunter gibt es Probleme, wann eine Pflicht für die Körperschaftsteuer für eine Körperschaft beginnt. Das Körperschaftsteuergesetz gibt dafür keine rechtliche Handhabe. Aus diesem Grund wird mangels anderer Regelungen der Beginn der rechtlichen Existenz der Körperschaft als Beginn der Körperschaftssteuerpflicht angenommen.

Im Allgemeinen ist die notarielle Beurkundung eines Gesellschaftervertrages oder einer Satzung als rechtlicher Beginn der Körperschaft anzusehen. Das bedeutet aber auch, dass eine Körperschaft bereits dann körperschaftsteuerpflichtig ist, wenn sie sich erst in Gründung befindet.

Berechnung der Körperschaftsteuer

Die Körperschaftsteuer wird einmal jährlich entrichtet. Um die Höhe der Steuer zu ermitteln, müssen mehrere Rechenschritte vorgenommen werden.

Zunächst wird das zu versteuernde Einkommen errechnet:

- Jahresüberschuss / Jahresfehlbetrag laut Handelsbilanz + / - Korrekturen nach einkommensteuerlichen Vorschriften(§ 60 EStDV)

= Steuerbilanzgewinn / Steuerbilanzverlust + / - Korrekturen nach körperschaftsteuerlichen Vorschriften + verdeckte Gewinnausschüttungen + nicht abzugsfähige Betriebsausgaben + sämtliche Spenden + nichtabziehbare Aufwendungen (§ 10 EStG) - steuerfreie Einnahmen(§ 8 EStG): Investitionszulage, Erträge und Veräußerungsgewinne aus Beteiligungen (§ 8b KStG) - verdeckte Einlagen

= Summe der Einkünfte - abziehbare Spenden

= Gesamtbetrag der Einkünfte - Verlustabzug

= zu versteuerndes Einkommen

Vom zu versteuernden Einkommen werden nun die Körperschaftsteuern berechnet. Aktuell beträgt der Steuersatz seit 2017 15 %. Dazu kommt der Solidaritätszuschlag von 5,5 % - dieser wird auch bei der "normalen" Einkommensteuer berücksichtigt.

- Ausgangslage:

zu versteuernder Gewinn: 300.000 Euro

Körperschaftsteuervorauszahlung: 20.000 Euro

Vorauszahlung für Solidaritätszuschlag: 2.000 Euro

300.000 x 0,15 (Steuersatz für Körperschaftsteuer) = 45.000 Euro

45.000 x 0,055 (Solidaritätszuschlag) = 2.475 Euro

zu versteuernder Gewinnanteil + Soli = 47.475 Euro - 22.000 (Vorauszahlungen)

=25.475** (Restzahlung für die Körperschaftsteuer)

Das Statistische Bundesamt hat für 2014 ermittelt, dass die festgesetzte Körperschaftsteuer insgesamt 31,6 Milliarden Euro betrug. Diese 31,6 Milliarden Euro wurden von 1.204.759 Unternehmen ermittelt. Allerdings haben diese mehr als 1,2 Millionen Unternehmen nicht nur Gewinne erwirtschaftet und dem Staat damit Steuereinnahmen beschert. Insgesmat wurden zwar mehr als 235 Milliarden Euro Gewinne erwirtschaftet. Allerdings waren 380.508 Steuerpflichtige bei der Körperschaftsteuer auch von Verlusten betroffen: 53,2 Milliarden Euro wurden 2014 dem Finanzamt als Verlust gemeldet.

Die wichtigsten Fakten zur Körperschaftsteuer

Eine Körperschaft ist ein Zusammenschluss von Personen und eine rechtsfähige juristische Person. Körperschaften sind beispielsweise: * Aktiengesellschaften * GmbHs * Vereine * Genossenschaften * Kapitalgesellschaften

Eine Körperschaftsteuer ist im Prinzip die Einkommensteuer für Körperschaften. Die Körperschaftsteuer versteht sich auch als Ertragsteuer, die auf das Einkommen erhoben wird. Das Einkommen einer Körperschaft entspricht dem Gewinn des Unternehmens.

Die Körperschaftsteuer in Deutschland beläuft sich auf einen festgelegten. Er beträgt aktuell 15 %. Das bedeutet, dass der Gewinn einer Körperschaft mit einem Satz in Höhe von 15 % versteuert wird.

Körperschaften des öffentlichen Rechts sind insofern beschränkt steuerpflichtig, dass nur ihre Einkünfte aus Kapitalerträgen, wie etwa Zinsen oder Dividenden, versteuert werden müssen. Dafür ist jedoch nicht die Abgabe einer Körperschaftsteuer Erklärung erforderlich, da die Versteuerung bereits im Rahmen der Abgeltungssteuer erfolgt.

Einzelnachweise und Quellen

- Bundesministerium der Justiz: Körperschaftsteuergesetz »

- Bundesministerium der Justiz: Einkommensteuergesetz »

- Bundesministerium der Justiz: Körperschaftsteuergesetz - Unbeschränkte Steuerpflicht »

- Bundesministerium der Justiz: Körperschaftsteuergesetz - Beschränkte Steuerpflicht »

- Bundesministerium der Justiz: § 60 EStDV - Unterlagen zur Steuererklärung »

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.