Was ist die Schenkungssteuer?

Bei einer Schenkung kann eine Schenkungssteuer fällig werden. Wenn Sie berechnen wollen, wie hoch die Schenkungssteuer bei einem bestimmten Betrag sein könnte, nutzen Sie unseren Online Schenkungssteuerrechner.

Eine Schenkung wird steuerlich wie ein Erbe zu Lebzeiten behandelt. Auch bei einer Schenkung können demnach wie bei einem Erbe Steuern anfallen. Diese können Sie mit dem Schenkungssteuerrechner schnell berechnen und die Kosten der Steuer vergleichen.

Was kann der Schenkungssteuerrechner?

Der Schenkungssteuerrechner ermittelt nach gewissen Angaben die Steuern, die bei einer Schenkung fällig werden. Dabei werden wichtige Bedingungen berücksichtigt, die zu einer Steuer bei einer Schenkung Anwendung finden.

Die wichtigste Bedingung ist der Verwandtschaftsgrad. Wenn eine Schenkung unter Verwandten erfolgt, gibt es einen höheren Steuerfreibetrag als bei einer Schenkung zwischen Freunden. Diese Schenkungssteuerfreibeträge werden im Rechner berücksichtigt. Im Ergebnis wird angezeigt, wenn diese überschritten werden.

Welche Angaben benötigt der Schenkungssteuerrechner?

Unser kostenloser Schenkungssteuerrechner arbeitet mit einem Abfragesystem. In die Felder müssen nur wenige persönlichen Angaben eingetragen werden. Wie bei der Erbschaftssteuer hängen auch die Höhe der Schenkungssteuer bzw. mögliche Steuerfreibeträge mit dem Verwandtschaftsgrad der Beteiligten zusammen.

Außerdem sind verschiedene Schenkungen mit weiteren Vergünstigungen und Steuerbefreiungen bevorzugt. Dies betrifft etwa Wohneigentum, das an Ehegatten und Kinder verschenkt wird und später von diesen zum eigenen Wohnen genutzt wird. Hier gewährt der Staat Steuerfreiheit. Auch auf Hausrat gibt es noch einen Sonderfreibetrag.

Jetzt kostenlos Informieren.

Schenkungssteuersätze

Der Steuersatz und der Schenkungssteuerfreibetrag werden durch die Schenkungssteuerklasse bestimmt. Diese bei der Schenkungssteuer (und Erbschaftssteuer) zugewiesenen Steuerklassen haben nichts mit den normalen Steuerklassen zu tun. Sie werden durch den Verwandtschaftsgrad zwischen Schenker und Beschenktem festgelegt.

| Wert der Schenkung Euro | Steuerklasse I | Steuerklasse II | Steuerklasse III |

|---|---|---|---|

| Bis 75.000 | 7 % | 15 % | 30 % |

| Bis 300.000 | 11 % | 20 % | 30 % |

| Bis 600.000 | 15 % | 25 % | 30 % |

| Bis 6 Mio | 19 % | 30 % | 30 % |

| Bis 13 Mio | 23 % | 35 % | 50 % |

| Bis 26 Mio | 27 % | 40 % | 50 % |

| Über 26 Mio | 30 % | 43 % | 50 % |

Schenkungssteuerfreibeträge

Vom Schenkungsbetrag wird ein Schenkungssteuerfreibetrag abgezogen, der nicht versteuert werden muss. Liegt die gesamte Schenkung unter dem Freibetrag, fallen gar keine Schenkungssteuern an. Je nach Verwandtschaftsgrad variieren die Steuerfreibeträge:

| Beziehung Schenker und Beschenkter | Steuerklasse | Gewährter Freibetrag |

|---|---|---|

| Ehegatte und Lebenspartner | I | 500.000 Euro |

| Kinder (auch Stief- und Adoptivkinder) Enkelkinder (nach Tod der Eltern) | I | 400.000 Euro |

| Enkelkinder | I | 200.000 Euro |

| Eltern und Großeltern | I | 100.000 Euro |

| Geschwister, Nichten und Neffen, Schwiegereltern | II | 20.000 Euro |

| Nicht verwandte Personen | III | 20.000 Euro |

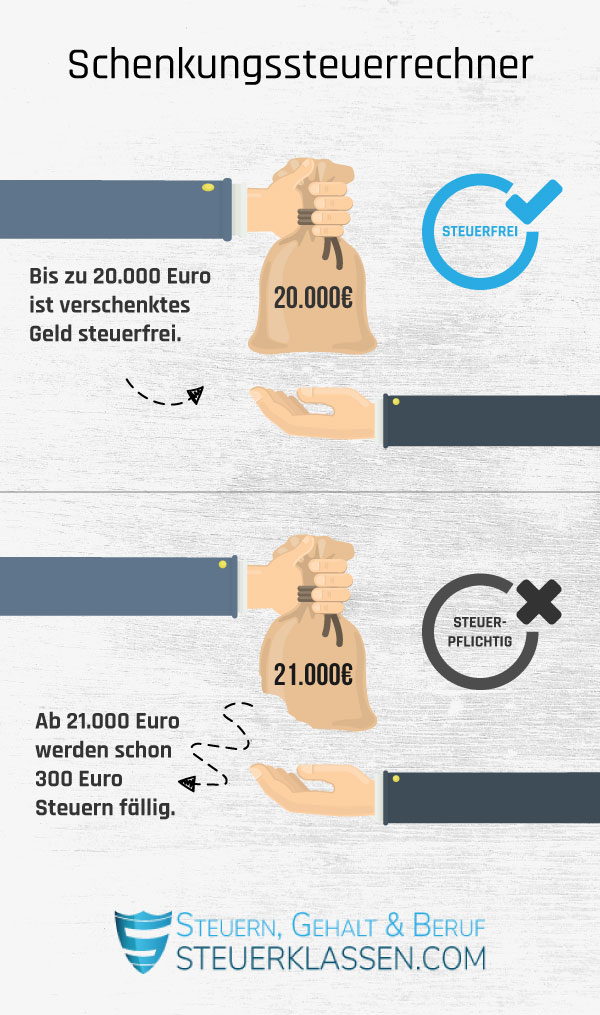

- Wer an einen Freund Geld verschenken will, kann bis zu 20.000 Euro steuerfrei verschenken. Ab 21.000 Euro werden 300 Euro Steuern fällig, sodass von dem Geschenk beim Beschenkten lediglich 20.700 Euro ankommen.

Der Schenkungssteuerrechner 2024 im Überblick

Der Schenkungssteuerrechner ist ein kostenloses Tool zur Berechnung der Schenkungssteuer. Eine Schenkung ist ein Erbe zu Lebzeiten. Durch Anwendung geltender Steuerfreibeträge kann die Schenkungssteuer vermieden oder verringert werden.

Häufige Fragen zum Schenkungssteuerrechner

Viele Rechensysteme bieten auch Eingabefelder für selbstgenutzte und vermietete Immobilien an. Greifen oben genannte Steuerbefreiungstatbestände wie bei selbstgenutztem Wohneigentum, erfassen dies auch die automatisierten Rechenprogramme.

In anderen Fällen gestaltet sich die Sachlage bei der Berechnung schwieriger. Immobilien unterliegen je nach Nutzungsart unterschiedlichen Bewertungsmethoden, bei denen eine Vielzahl von Angaben zum Schenkungsobjekt abzufragen ist.

So wird etwa bei der Vergleichsmethode in der Bewertung der Wert vergleichbarer Immobilien herangezogen. Dazu müssen dezidierte Angaben zu den Eigenschaften der Immobilie gemacht werden.

Bei Immobilien empfiehlt sich eine professionelle Steuerberatung, da Grundstücke vom Finanzamt tendenziell höher bewertet werden. Ein Berater kann unterstützend eingreifen und die Bewertung durch den Fiskus argumentativ mit einem Rechtsmittel korrigieren.

Da die Steuerfreibeträge eine klar festgelegte Grenze haben, berechnet der Schenkungssteuerrechner diese Grenze bei der Eingabe der Summe der Schenkung mit ein. Wenn also die Summe unterhalb einer Freigrenze liegt, werden keine Steuern berechnet. Die Summe der Schenkung ist in diesem Fall so hoch wie die in den Schenkungssteuer Rechner eingegebene Summe. Sollte die Schenkung den Freibetrag überschreiten, wird der Prozentsatz der dann fällig wird, abgezogen.

Die Schenkungssteuer fällt nach zwei Bedingungen unterschiedlich hoch aus: Höhe der Schenkungssumme und Verwandtschaftsgrad. Der Schenkungssteuerrechner bezieht diese beiden Faktoren in Relation mit der Höhe der Summe, die verschenkt werden soll, mit ein. Wenn Sie also 50.000 Euro an einen Freund verschenken, werden 9.000 Euro Steuern fällig. Wenn Sie hingegen 50.000 Euro an Ihren Ehepartner verschenken, werden keine Steuern fällig.

Einzelnachweise und Quellen

- Bundesministerium für Finanzen: Erbschaft- und Schenkungsteuer →

- Bundesministerium für Finanzen: Broschüren der Landesfinanzbehörden →

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.