Steuerformulare sind Formulare, die bei einer Steuererklärung auszufüllen sind. Herunterladen kann man die Steuerformulare im FMS (Formular-Management-System) der Bundesfinanzverwaltung. Das FMS soll Bürgern dabei helfen, schnell die passenden Steuerformulare zu finden. Welches sind die wichtigsten Steuerformulare?

Was sind Steuerformulare?

Mit einem Steuerformular kann der Sachbearbeiter beim Finanzamt schnell die richtigen Angaben für die Steuererklärung überblicken. Zielgruppe des FMS sind die Bürger und die Unternehmen. Für Bürger stehen z.B. die Einkommensteuererkärung oder Anträge auf Lohnsteuer-Ermäßigung zur Verfügung, für Unternehmen ist beispielsweise die Körperschaftsteuererklärung von Interesse.

Die Sortierung erfolgt erstens alphabetisch und zweitens nach Nutzern. Die Angebote des FMS sind im Formular-Center nach verschiedenen Kategorien geordnet. Diese sind:

- Formulare A-Z

- Steuerformulare

- Bürger

- Unternehmen

- Verwaltung

Die einzelnen Kategorien enthalten die verschiedenen Online-Formulardrucke.

Jetzt kostenlos Informieren.

Wichtige Steuerformulare

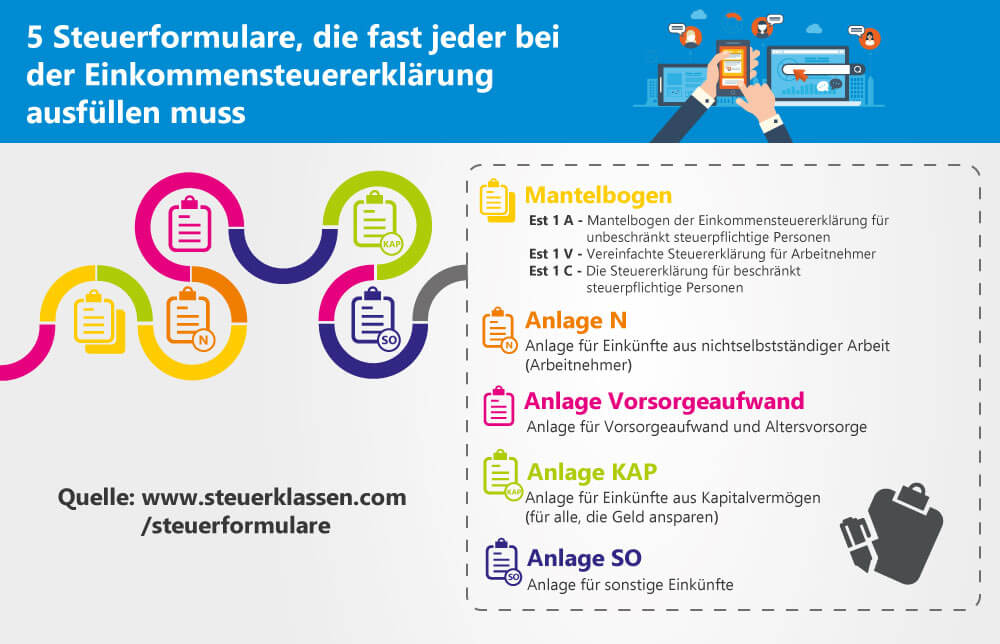

Die 5 wichtigsten Steuerformulare in der grafischen Übersicht:

Erläuterungen der einzelnen Steuerformulare

Est 1 A

Mantelbogen der Einkommensteuererklärung für unbeschränkt steuerpflichtige Personen

Hier werden persönliche Daten angegeben, außergewöhnliche Belastungen notiert, die Zusammenveranlagung beantragt und die Steueranrechnung für Handwerkerleistungen und haushaltsnahe Dienstleistungen beantragt.

Est 1 C

Steuererklärung für beschränkt steuerpflichtige Personen

Wer keinen Wohnsitz in Deutschland hat und sich maximal sechs Monate im Land aufhält, benutzt dieses Formular. Zwar kann man hier Pauschbeträge für Sonderausgaben und Werbungskosten geltend machen, den Grundfreibetrag oder weitere Steuerfreibeträge wie z.B. den Kinderfreibetrag gibt es jedoch nicht.

Est 1 V

Vereinfachte Steuererklärung für Arbeitnehmer

Dieses Steuerformular umfasst lediglich zwei Seiten. Sie eignet sich für alle, die nur wenig Zeit in ihre Steuererklärung investieren wollen. Allerdings kann man hier nicht viele Steuersparmöglichkeiten nutzen, dafür hat man aber weniger Aufwand.

Anlage 34a (§ 34 a EStG)

Anlage für die Begünstigung von nicht entnommenen Gewinn, für Einkünfte von Selbstständigen, Gewerbetreibenden oder Einkünften aus der Land- und Forstwirtschaft

Die Anlage 34a ist nur für Unternehmer wichtig, die Gewinne zum Teil oder vollständig im Betrieb belassen und daher weniger Steuern zahlen müssen. Eine Steuerminderung ist nicht möglich, wenn erzielte Gewinne für rein private Zwecke verwendet werden.

Anlage AUS

Anlage für ausländische Einkünfte (ausgenommen Arbeitslohn und Kapitalerträge)

Wer Einkünfte im Ausland erhalten hat, die im Inland ebenfalls steuerpflichtig sind, und auf diese die ausländische Steuer auf die Einkommensteuer anrechnen lassen möchte, benötigt dieses Formular. Das gilt auch, wenn diese Einkünfte in Deutschland steuerfrei sind, aber durch den Progressionsvorbehalt die Steuersätze der Einkünfte im Inland verändern.

Anlage AV

Anlage für Personen, die privat für ihre Rente vorsorgen

Wer privat für das Alter vorsorgt, muss diese Anlage ausfüllen, um einen möglichen Sonderausgabenabzug zu erhalten.

Anlage AVEÜR

Anlageverzeichnis/Ausweis des Umlaufvermögens zur Anlage EÜR

Diese Anlage braucht, wer nach dem 05.05.2006 sogenanntes Anlagevermögen (PC, Telefon, Fahrzeug etc.) für seinen Betrieb angeschafft hat. Wer Anlagevermögen nach diesem Stichtag angeschafft hat, ist verpflichtet, diese Anlage zusammen mit der EÜR (Einnahmen-Überschuss-Rechnung) abzugeben.

Anlage EÜR

Anlage für die Einnahmen-Überschussrechnung, für Selbstständige, Freiberufler und Gewerbetreibende

Wer freiberuflich oder selbstständig (Anlage S) bzw. gewerblich (Anlage G) tätig ist, muss in dieser Anlage den erzielten Gewinn eintragen, sofern dieser mehr als 17.500 Euro beträgt. Fällt er geringer aus, reicht eine formlose Mitteilung über die Höhe des Gewinns.

Anlage FW

Anlage zur Förderung von Wohneigentum

Wer für selbstgenutzte oder unentgeltlich überlassene inländische Wohnungen eine Steuervergünstigung beantragen will, benötigt dieses Steuerformular. Allerdings wird dieses Formular nur noch selten gebraucht, da die Eigenheimzulage bzw. das Eigenheimzulagengesetz entfallen ist.

Anlage G

Anlage für Einkünfte aus einem Gewerbebetrieb

Wer haupt- oder nebenberuflich ein Gewerbe betreibt, muss hierzu in dieser Anlage Angaben machen. Der Gewinn aus dem Gewerbe muss gesondert in der Anlage EÜR angegeben werden.

Anlage K

Anlage für Kinderfreibeträge, Behindertenpauschbeträge sowie Steuerfreibeträge für den Ausbildungs-, Betreuungs- und Erziehungsbedarf

Wenn dieser Steuerfreibetrag auf den anderen Elternteil oder auf die Großeltern übertragen werden soll, müssen hier Angaben dazu gemacht werden.

Anlage KAP

Anlage für Einkünfte aus Kapitalvermögen (für alle, die Geld ansparen)

Die Abgeltungssteuer greift nicht bei Darlehen an nahestehende Personen, die selbst Zinsen steuersparend geltend machen. In diesem Fall benötigt man dieses Formular. Auch Kapitalanleger können es benutzen, wenn sie wissen möchten, ob ihr individueller Steuersatz passt oder ob für sie die Günstigerprüfung (Abgeltungssteuer) besser wäre.

Anlage Kind

Anlage für Eltern, die für ihre Kinder noch Kindergeld erhalten

Hier werden Angaben zur Übertragung des Sonderausgabenabzugs für Kranken- und Pflegeversicherungsbeiträge des Kindes auf die Eltern gemacht.

Anlage L

Anlage für Einkünfte aus Land- und Forstwirtschaft

Wer Einkünfte aus der Land- und Forstwirtschaft über 17.500 Euro erzielt hat, benötigt dieses Formular. Das gilt auch für entsprechende Einkünfte aus dem Wein- und Gartenbau. Diese Gewinne über 17.500 Euro sind gesondert in der Anlage EÜR aufzuführen.

Anlage Forstwirtschaft

Zur Anlage L für tarifbegünstigte Einkünfte aus Holznutzungen

Wer Einkünfte aus Land- und Forstwirtschaft erzielt, muss die Anlage L ausfüllen. Wird ein Teil dieser Einkünfte aus Holznutzungen erzielt, muss man der Anlage L die Anlage Forstwirtschaft beilegen, da es steuerliche Vergünstigungen auf diese Art von Einkünften gibt.

Anlage N

Anlage für Einkünfte aus nichtselbstständiger Arbeit (Arbeitnehmer)

Alle Daten aus der Lohnsteuerbescheinigung sowie Werbungskosten, die im Zusammenhang mit der Ausübung des Berufs stehen, werden hier eingetragen.

Anlage N-AUS

Anlage für ausländische Einkünfte aus nichtselbstständiger Arbeit (Arbeitnehmer)

Nur Arbeitnehmer, die regelmäßig Einkünfte aus dem Ausland beziehen und gleichzeitig in Deutschland beschränkt oder unbeschränkt steuerpflichtig sind, benötigen diese Anlage.

Anlage N-Gre

Anlage für ausländische Einkünfte aus nichtselbstständiger Arbeit (Grenzgänger)

Dieses Formular muss nur ausgefüllt werden, wenn man in Baden-Württemberg wohnt und entweder in Frankreich, Österreich oder der Schweiz arbeitet.

Anlage R

Anlage für Rentner: Renten bzw. andere Leistungen

Wer als Rentner zur Abgabe einer Steuererklärung verpflichtet ist (Pflichtveranlagung), oder freiwillig eine abgibt (Antragsveranlagung), muss in der Anlage R alle Renteneinnahmen angeben.

Anlage S

Anlage für Einkünfte aus selbstständiger Arbeit, auch für Freiberufler

Alle Freiberufler und Selbstständigen müssen diese Anlage ausfüllen. Den Gewinn müssen sie gesondert in der Anlage EÜR angeben.

Anlage SO

Anlage für sonstige Einkünfte

In dieser Anlage werden Gewinne aus Spekulationsgeschäften eingetragen. Dazu gehören z.B. Gewinne aus Immobilienverkäufen, bei denen die Spekulationsfrist (also die Frist zwischen Kauf und Verkauf) kürzer als zehn Jahre ist. Außerdem braucht man diese Anlage, wenn man Unterhalt bezieht und der Zahlende einen Sonderausgabenabzug für diese Leistungen haben möchte. Der Bezieher des Unterhalts muss in dieser Anlage die erhaltenen Beträge angeben und diese versteuern.

Anlage St

Anlage für statistische Angaben

Diese Anlage diente statistischen Zwecken und war von Betrieben alle drei Jahre auszufüllen. Hier wurden bestimmte Steuervergünstigungen eingetragen, wie beispielsweise nicht abziehbare Betriebsausgaben, (Sonder-)Abschreibungen oder Investitionsabzugsbeträge. Mittlerweile wurde die Anlage St abgeschafft. Die statistische Erhebung fand zum letzten Mal im Jahr 2013 statt.

Anlage SZE

Anlage zur Ermittlung der nicht abziehbaren Schuldzinsen für Einzelunternehmen

Diese Anlage muss zusätzlich ausgefüllt werden, wenn man zur Abgabe der Anlage EÜR verpflichtet ist und dort nicht abziehbare Schuldzinsen eingetragen hat. Diese wird dann zusammen mit der Gewinnermittlung eingereicht.

Anlage U

Anlage für Unterhaltsleistungen an den dauernd getrennt lebenden oder geschiedenen Ehepartner

Wer Unterhalt bezahlt, darf maximal bis 13.805 Euro jährlich als Sonderausgaben geltend machen. Beiträge zur Kranken- und Pflegeversicherung des Ex-Partners, die zusätzlich übernommen wurden, können hier auch geltend gemacht werden. Der Ex-Partner muss in dieser Anlage schriftlich bestätigen, dass er die erhaltenen Zahlungen versteuert.

Anlage Unterhalt

Anlage für Unterhaltsleistungen an bedürftige Personen

Wer seine Eltern finanziell unterstützt oder seine volljährigen Kinder unterstützt und kein Kindergeld mehr bezieht, kann hier bis zu 8.354 Euro für jede unterstützte Person als außergewöhnliche Belastung geltend machen.

Anlage Unterhalt (deutsch)

Unterhaltserklärung (deutsch)

Diese Erklärung ist auszufüllen, wenn gezahlte Unterhaltsleistungen von der Steuer abgezogen werden sollen.

Anlage Unterhalt (mehrsprachig)

Unterhaltserklärung (mehrsprachig)

Diese Erklärung ist auszufüllen, wenn gezahlte Unterhaltsleistungen von der Steuer abgezogen werden sollen.

Anlage Vorsorgeaufwand

Anlage für Vorsorgeaufwand und Altersvorsorge

In der Anlage Vorsorgeaufwand werden Angaben gemacht, damit ein möglicher Sonderausgabenabzug für Versicherungsbeiträge berechnet werden kann.

Anlage V

Anlage für Vermieter: Einkünfte aus Vermietung und Verpachtung

Vermieter müssen hier sämtliche Einnahmen und Ausgaben angeben, die mit der Vermietung zusammenhängen.

Anlage VL

Die Anlage VL dient der Bescheinigung für vermögenswirksame Leistungen. Diese erbringt der Arbeitgeber für den Arbeitnehmer. Zusätzlich können sie vom Staat gefördert werden. Die Anlage VL füllt man nicht selbst aus, denn sie ist ein reines Bescheinigungsformular. Sie wird an das Finanzinstitut geben, bei dem man die Sparanlage hat. Von diesem ausgefüllt, legt man es dann der Einkommensteuererklärung bei. Die Anlage VL dient gleichzeitig als Antrag für die Arbeitnehmer-Sparzulage.

Anlage VL

Vermögenswirksame Leistungen

Die Anlage VL dient der Bescheinigung für vermögenswirksame Leistungen. Diese erbringt der Arbeitgeber für den Arbeitnehmer. Zusätzlich können sie vom Staat gefördert werden. Die Anlage VL füllt man nicht selbst aus, denn sie ist ein reines Bescheinigungsformular. Sie wird an das Finanzinstitut geben, bei dem man die Sparanlage hat. Von diesem ausgefüllt, legt man es dann der Einkommensteuererklärung bei. Die Anlage VL dient gleichzeitig als Antrag für die Arbeitnehmer-Sparzulage.

Anlage Weinbau

Für selbstständige Landwirte bzw. Weinbauer

Selbstständige Landwirte müssen die Anlage L (Einkünfte aus Land- und Forstwirtschaft) zusätzlich zur Steuererklärung abgeben. Wer durch Weinbau Einnahmen erzielt und nicht buchführungspflichtig ist, muss darüber hinaus auch die Anlage Weinbau abgeben.

Anlage Zinsschranke

Anlage für den Betriebsausgabenabzug für Zinsaufwendungen (§ 4 h Est G), für Kapital- und Personengesellschaften sowie natürliche Personen

Wer ein global agierendes Unternehmen führt, konnte sich finanzielle Vorteile dadurch verschaffen, dass der Zinsaufwand in Deutschland steuerlich abgezogen wird, während die Zinserträge nur im Ausland geltend gemacht werden. Um dieser Praxis entgegenzuwirken, wurde im Zuge der Unternehmenssteuerreform im Jahre 2008 rückwirkend die sogenannte Zinsschranke eingeführt. So soll der Abzug von Zinsaufwendungen als Betriebsausgabe eingeschränkt werden.

GewST 1 A

Gewerbesteuererklärung: Erklärung für die gesonderte Feststellung von Gewerbeverlust und Zuwendungsvortrag

Wer in Deutschland ein Gewerbe betreibt, muss Gewerbesteuer bezahlen und eine Gewerbesteuererklärung mit diesem Formular abgeben.

GewST 1 D

Erklärung für die Zerlegung des Gewerbesteuermessbetrages, für Gewerbe mit Standorten in verschiedenen Gemeinden

Die Gewerbesteuer fließt in die Gemeinde, in der das Gewerbe ansässig ist. Betreibt man ein Gewerbe mit Standorten in unterschiedlichen Gemeinden, muss der Gewerbesteuermessbetrag auf die verschiedenen Gemeinden aufgeteilt werden. Dies wird Zerlegung genannt.

GewST 1 D Ergänzung

Ergänzungsblatt zu GewST 1 D

Diese Vorlage muss zusätzlich zur GewST 1 D genutzt werden, falls mehr als fünf hebeberechtige Gemeinden beteiligt sind. Das ist der Fall, wenn Gewerbestätten in mehr als fünf verschiedenen Gemeinden betrieben werden.

Anlage EMU

Anlage zu GewST 1 A (Gewerbesteuererklärung) für Mitunternehmerschaften

Diese Anlage zur Gewerbesteuererklärung wird für die mitunternehmerbezogene Verlustrechnung benötigt. Einzelunternehmen oder Körperschaften brauchen dieses Formular nicht. Haben sich bei einer Mitunternehmerschaft weder die Beteiligungsquote noch der Gesellschafterbestand verändert, wird diese Anlage nicht gebraucht. Bei einer Mitunternehmerschaft, die aus mehr als vier Mitunternehmern besteht, muss diese Anlage immer ausgefüllt werden.

Anlage ÖHG

Anlage zu GewST 1 A (Gewerbesteuererklärung) Spartentrennung, für alle Unternehmen nach § 7 Satz 5 GewStG

In dieser Anlage werden genaue Angaben zur betriebenen Sparte gemacht. Für jede Sparte muss ein gesondertes Formular abgegeben werden.

Steuerformulare richtig ausfüllen

Für das Ausfüllen der Online-Formulare muss keine spezielle Software auf dem Rechner installiert werden. Die Daten werden in das Online-Formular eingetragen. Bei fehlerhaften oder fehlenden Eingaben erscheint eine Hinweismeldung. Die eingegebenen Daten können bei Bedarf zu einem späteren Zeitpunkt wieder in das Formular geladen werden. Ist die Bearbeitung abgeschlossen, kann ein Ausdruck erfolgen.

Steuerformulare online ausfüllen

Unter dem Punkt Bürger befinden sich im FMS die einzelnen Steuern. Der Punkt Steuern ist nochmals in verschiedene Kategorien unterteilt. Unterpunkte sind z.B. die Einkommen- und Lohnsteuer. Nach Öffnen der gewünschten Kategorie kann beispielsweise bei der Einkommensteuer das Jahr gewählt werden, für das die Einkommensteuer berechnet werden soll. Anschließend öffnen sich die verschiedenen Formulare und Anlagen.

Hieraus wird ersichtlich, welche Anlagen gebraucht werden, z.B. Anlage für Kinder oder Anlage für Einkommen aus Kapitalvermögen. Nach Anklicken der gewünschten Anlage öffnet sich diese. Das Ausfüllen der Steuerformulare und Anlagen erfolgt im Anschluss einfach über die Eingabemaske. Im oberen Teil der Seite erscheinen die Bedienelemente des FMS. Die Steuerung erfolgt ausschließlich über diese Maske. Es können Daten importiert oder heruntergeladen werden. Dies erfolgt im XML-Format.

- Über die Drucken-Funktion kann das Formular oder die Anlage am Ende einfach ausgedruckt werden. Die gesammelten Anlagen werden dann der Steuererklärung beigelegt und beim zuständigen Finanzamt eingereicht.

Einzelnachweise und Quellen

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.